不知道大家所在的公司是怎么缴纳印花税的?

如果我们看印花税暂行条例,现在看印花税法,印花税怎么计税其实都是说的很清楚的。

印花税暂行条例:

第三条 纳税人根据应纳税凭证的性质,分别按比例税率或者按件定额

计算应纳税额。

第七条 应纳税凭证应当于书立或者领受时贴花。

印花税法

第八条 印花税的应纳税额按照计税依据乘以适用税率计算。

第十五条 印花税的纳税义务发生时间为纳税人书立应税凭证或者完成证券交易的当日。

总结性的说,就是按照应税凭证类型和相应的税率计税,在书立应税凭证的当日产生纳税义务。

比如应税凭证是合同性质,那就是合同签订时候,按照合同金额和合同性质对应的税率计税,产生纳税义务,然后在相应的征收期申报缴纳。

但是实际呢?二哥了解其实很多企业都没这样做。

至少我待过的公司没这么做过。

有个公司,购销合同是按照每个月对外开具的增值税发票的金额和抵扣的进项税发票的金额来计算缴纳印花税的。

而另外一个公司是按照每一个账载的销售收入和库存商品入库金额来来计算缴纳印花税的。

很明显,这样的操作方式不符合相关规定,可以说是滞后纳税了,因为收入确认,发票开具,货物入库的时间基本是晚于合同签订时间的。

其实我也详细了解过为什么这样处理?能不能严格按照印花税相关规定申报缴纳印花税?

也就是统一设置、登记和保管《印花税应纳税凭证登记簿》及时、准确、完整记录应纳税凭证的书立、领受情况,包括:应纳税凭证种类、应纳税凭证编号、凭证书立各方(或领受人)名称、书立(领受)时间、应纳税凭证金额、件数等。

然后按照登记簿的记录来计算缴纳增值税,有新增合同就登记好,及时缴纳印花税。

但是理想是美好的,现实是很难的,企业太大,各个部门都有合同,统计工作太难开展了,最后按照收入或者开票方式计税反而是最方便快捷的。

你说这种方式有没有风险,严格说也有,一方面纳税滞后,一方面肯定算出来的税额是和严格按合同统计的结果是有差异的,可能多也可能少。

但是实际上这么多年,至少我经历的公司,税务局在检查时候对这块的计税方式并没有质疑,也没有因此被处罚过,纠其原因,我细想了一下,其实你比如税务局来查印花税,怎么看你印花税交对没呢?他其实也不知道你有哪些合同,他们最终也只有按照你的发票,收入情况进行匡算,看看你实际缴纳的和他们匡算的金额有么有太大的差异,以此来判断你是否少交印花税了。

所以,这种方便的计算方法也就被默认了。

但是现在这种方法就遇到一个比较关键性的问题。

你如果按销售收入计算印花税,那么你的合同如果都是按含税价签订的,你是否就漏了一大块税金呢?

关于印花税计税依据含不含税这个问题,以前暂行条例和相关文件都是没有明确规定的,但是有一些税务局的答疑口径对此有过规范。

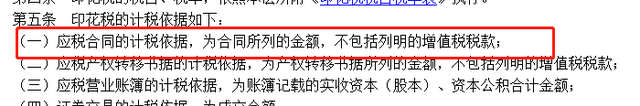

意思就是,按照印花税条例规定,依据合同所载金额确定计税依据。合同中所载金额和增值税分开注明的,按不含增值税的合同金额确定计税依据,未分开注明的,以合同所载金额为计税依据

而从2022年7月1日开始实施的印花税法有明确规定的。

所以,大家如果想节约印花税,以后签订合同,可以以不含税金额签订。

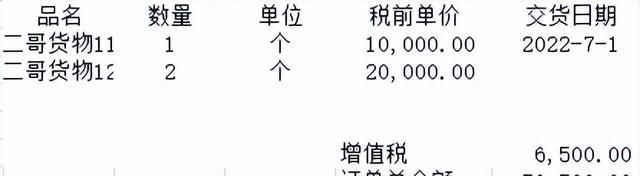

下面几种方式我个人觉得都是可以并不含税金额计税的。

1、合同注明不含税金额,但是并未单独注明增值税,也实际纳税义务时间的税率开票计税结算。

2、合同注明不含税金额,同时也注明增值税金额。

当然,如果你直接合同注明的就是含税金额,那自然是不能剔除增值税了计税了。

所以,二哥想提醒一下目前按销售收入计税的朋友,还是要关注一下你们合同的签订方式,如果是含税价格签订的合同,那你是否应该在销售收入上加上增值税作为计税依据纳税呢?

而如果你现在是以发票(价税合计)计税的,而你合同都能区分金额和税额的合同,那是否可以考虑剔除增值税这块金额申报呢?

文章转自:二哥税税念

芸窗e财会,为千万财会人服务