说起职工福利费的税务处理,属于困扰企业财务人员的一个常见问题。由于税会差异的存在,企业在处理中常常造成政策的错误运用,给企业的发展带来了不必要的税收风险。

为帮助大家顺利打通职工福利费政策运用的“任督二脉”,我们在这里对相关问题进行了梳理,希望能为大家顺利掌握政策精神实质助上一臂之力。

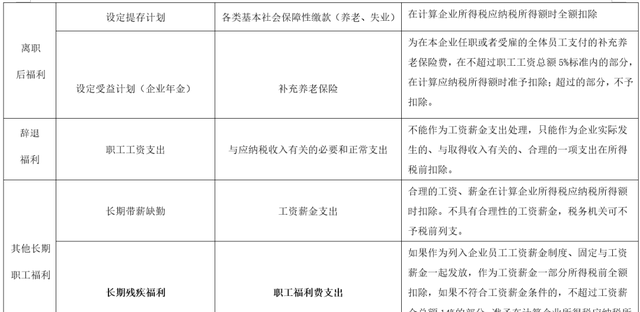

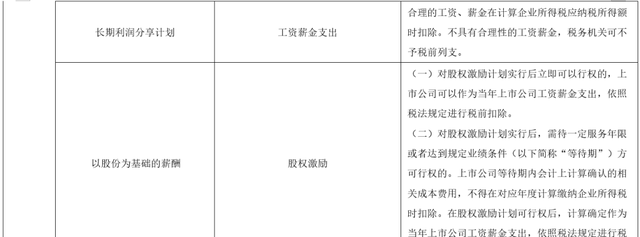

1.职工福利税会差异的比较

2. 单位职工食堂工作人员的工资薪金是否列入作为计算职工福利费的基数?

《企业所得税法实施条例》第三十四条规定,企业发生的合理的工资薪金支出,准予扣除。前款所称工资薪金,是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。第四十条规定,企业发生的职工福利费支出,不超过工资薪金总额14%的部分,准予扣除。

(国税函[2009]3号)第二条规定,《实施条例》第四十条所称的“工资薪金总额”,是指企业按照本通知第一条规定实际发放的工资薪金总和,不包括企业的职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。属于国有性质的企业,其工资薪金,不得超过政府有关部门给予的限定数额;超过部分,不得计入企业工资薪金总额,也不得在计算企业应纳税所得额时扣除。

(国税函[2009]3号)第三条规定,《实施条例》第四十条规定的企业职工福利费,包括尚未实行分离办社会职能的企业,其内设福利部门所发生的设备、设施和人员费用,包括职工食堂、职工浴室、理发室、医务所、托儿所、疗养院等集体福利部门的设备、设施及维修保养费用和福利部门工作人员的工资薪金、社会保险费、住房公积金、劳务费等。

也就是说,计算职工福利费的工资薪金总额不包括福利费,单位内设职工食堂工作人员的工资薪金属于福利费范围,所以不作为计算职工福利费的工资薪金总额的基数。

3.是否必须是国税函〔2009〕3号列举的职工福利费项目才能企业所得税前扣除?

国税函〔2009〕3号第三条是不完全列举。文件没有列举的费用项目如过确实是为企业全体职工福利性质的费用支出目的,而且符合《中华人民共和国企业所得税法》的权责发生制原则以及税前扣除“合法性、真实性、相关性、合理性和确定性”要求的,可以作为职工福利费税前扣除。

4.提前解除职工劳动合同的辞退福利是否作为职工福利费进行扣除?

《中华人民共和国企业所得税法实施条例》第三十四条规定 , 企业发生的合理的工资薪金支出,准予扣除。前款所称工资薪金,是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。同时结合国税函〔2009〕3号,从上述规定可以看出,企业所得税法实施条例对于工资薪金列举不包括员工辞退福利。结合国税函2009年3号文规定的职工福利费范围来看,辞退福利不属于职工福利费范围,应当属于与应纳税收入有关的必要和正常支出。

由于辞退福利划分为职工有选择权和没有选择权两种情况,因此在企业所得税前扣除的时候处理也有不同。

如果职工没有继续在职的选择权,辞退福利被视同因与职工解除劳动关系给予的补偿。企业对于已经达到一定工作年限,一定年龄或者接近退休年龄的职工内部退养支付的一次性生活补贴,以及企业支付给解除劳动合同职工的一次性补偿,原则上可以在企业所得税前扣除。

如果职工有继续在职的选择权,那么辞退福利属于或有事项,通过预计负债计入费用,可以参考税总函〔2015〕299号:企业根据公司财务制度为职工提取离职补偿费,在进行年度企业所得税汇算清缴时,对当年度预提的费用发生额进行纳税调整,待职工从企业离职并实际领取离职补偿费后,企业可按规定进行税前扣除。

提示:《国家统计局关于工资总额组成的规定》(国家统计局令1990年第1号)第十一条规定,下列各项不列入工资总额的范围:劳动合同制职工解除劳动合同同时由企业支付的医疗补助费、生活补助费等。

根据上述规定,作为工会经费、职工福利费、职工教育经费的计提基数的“合理工资、薪金”,是指《企业所得税法实施条例》中规定的“企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资”。离职补偿金作为“与员工任职或者受雇有关的其他支出”,不能作为工会经费、职工福利费、职工教育经费的计提基数。

5.职工劳保用品是否计入职工福利费限额扣除?

劳动防护用品,是指由用人单位为劳动者配备的,使其在劳动过程中免遭或者减轻事故伤害及职业病危害的个体防护装备。具体包括:工作服、手套、洗衣粉等劳保用品,解毒剂等安全保护用品,清凉饮料等防暑降温用品,以及按照原劳动部等部门规定的范围对接触有毒物质、矽尘作业、放射线作业和潜水、沉箱作业、高温作业等5类工种所享受的由劳动保护费开支的保健食品待遇。企业发生的合理的劳动保护支出,准予全额税前扣除。

劳保支出和福利费主要区别是,劳保支出只是根据企业生产经营的需要,针对特定岗位的支出,比如为保障员工工作安全的安全服等,属于生产性的福利待遇,归入劳保用品,但是职工福利费是带有明显的福利性质,基本上是人人有份。但是直接发货币的情况,应该属于税法中的职工福利费,进行限额扣除。

6. 如何区分福利性补贴和职工福利费?

福利性补贴如果列入企业员工工资薪金制度、固定与工资薪金一起发放,可以作为工资一部分在企业所得税上全额扣除,职工福利费在企业所得税上是限额扣除。

国税函[2009]3号文第三条第(二)款就明文规定:为职工卫生保健、生活、住房、交通等所发放的各项补贴和非货币性福利,属于《企业所得税法实施条例》第40条规定的福利费项目。

财企[2009]242号文件第二条规定:为职工提供的交通、住房、通讯待遇,已经实行货币化改革的,按月按标准发放或支付的住房补贴、交通补贴或者车改补贴、通讯补贴,应当纳入职工工资总额,不再纳入职工福利费管理。该文件颁布后,大型国企按照财政部的规定,将交通补贴纳入了工资管理,由于国税函[2009]3号文件的存在,财务处理与税法规定出现了重大差异。

为消除这种税会差异,《国家税务总局关于企业工资薪金和职工福利费等支出税前扣除问题的公告》(国家税务总局公告2015年第34号公告),对国税函〔2009〕3号中关于“合理工资薪金”和“企业职工福利费”在企业所得税前扣除的有关规定进行了重要补充。34号公告改变了以往将所有福利性支出计入职工福利费的做法,规定福利性支出中列入企业员工工资薪金制度、固定与工资薪金一起发放的福利性补贴,如果符合国税函〔2009〕3号关于“合理工资薪金”的规定,可以作为企业发生的工资薪金支出,按规定在所得税前扣除。作为工资薪金处理意味着具有工资薪金性质的福利性补贴,已经脱离了职工福利费的范围,并且成为计提职工福利费的计算基数。

提示:企业发生的职工福利费,应该单独设置账册,进行准确核算。没有单独设置账册准确核算的,税务机关应责令企业在规定的期限内进行改正。逾期仍未改正的,税务机关可对企业发生的职工福利费进行合理的核定。

总结:

国税函[2009]3号第三条规定的职工福利费项目为三大类,在每一类规定的结尾之处,均有一个“等”字,如“……劳务费等”。大家在实际判定是否属于职工福利费时,不要拘泥于国税函2009年3号列举的职工福利费项目,而实务中因为企业的情况千差万别,职工福利费项目决不会仅限于国税函2009年3号列举的二十多项。

在实际工作中,我们可以按照国税函2009年3号文件关于“合理工资薪金”的规定,判断一项福利性支出是否属于“福利性补贴”,如果任意一项条件不满足,则属于“职工福利费”。

合理工资薪金是指企业按照股东大会、董事会、薪酬委员会或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。

(五)有关工资薪金的安排,不以减少或逃避税款为目的;